みなさんこんにちは!

今回は住宅購入前の方へ向けたコラムです。

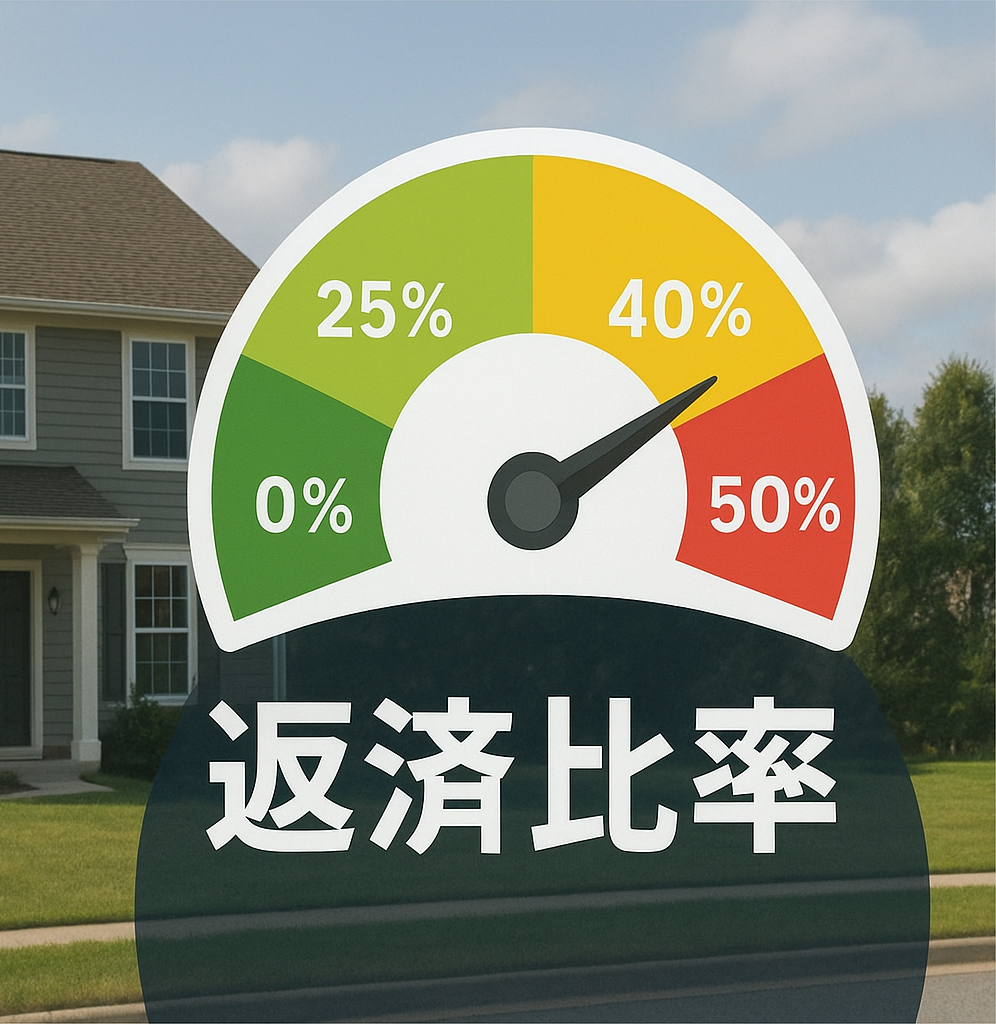

返済比率って知っていますか?馴染のない言葉ですが、ここを良く理解することで購入後の安心感が格段に違う事になるので、是非コラムを読んで知識強化をしてください♪

返済比率とは?

- 定 義:年収に対して、どれくらいの額を住宅の返済に充てるか?これを表したもの。

- 目 的:銀行が、この人の年収なら〇%位の返済比率だな!と計算し、その%以内の借入額であれば銀行は融資しやすくなります。

金融機関の一般的な基準

- 目安は35%:最近は40%とする金融機関もよくありますし、逆に年収によっては30%など、条件により変動します。

- %内であれば安心かと言うと・・・

- 世帯ごとによってまちまちです。同じ年収でも子供がいる・いないや人数によっても全然変わってきますよね?ですから自分たちがどのような将来設計をイメージしているかを把握することが大切です。

- 計算例:年収400万円 返済比率35% = 年間で返済に充てる額は140万円(月々11.6万円) この、支払い額を見て自分たちはどうか?を考えましょう。

返済比率を上げるメリットと落とし穴

- メリット:借入可能額が拡大

- 比率を35%→40%に引き上げると、それだけ借入上限が増え、より広い選択肢の物件を購入できるようになります。しかしこちらの意思で比率を変えられるわけではなく金融機関によって割り当てが変わります。

- 例えばA銀行では35%での借入額を提示され、その予算では好みの物件が見つからなかった。B銀行に相談したら40%での借入額で融資が可能と言われ、予算を上げて住宅を購入した。これはよくあるパターンで、予算が上がったことで新規物件にテンションが上がり購入に踏み切った参考例です。

- 落とし穴:不動産会社の予算提示の仕組み

- 不動産会社は、あなたが毎月支払える返済額から逆算して「購入可能な予算」を提示します。

- ここで返済比率を見誤ると、実際には家計に余裕がないにも関わらず、ギリギリの返済比率で物件探しをしてしまい、後々家計を圧迫してしまうリスクがあります。

おすすめ%:25~30%以内

おすすめライン

- 実務目安:30%以内

- 安全・余裕度重視:25%以内

おすすめ理由

- 生活費・貯蓄余力の確保

- 食費・光熱費・教育費・医療費など、住宅ローン以外の支出に十分な予算を残せる。

- 年金や子どもの進学資金など将来の大きな支出にも備えやすい。

- 金利上昇リスクへの対応

- 変動金利や借り換え後の金利が上昇しても返済額増加分を吸収しやすく、家計が破綻しにくい。

- 予期せぬ出費・ライフイベントに強い

- 急なリフォーム費用、家電買い替え、病気・ケガによる休職など、想定外の支出にも柔軟に対応可能。

- メンタル面の余裕

- 毎月の返済が生活圧迫要因にならず、家計管理へのストレスを軽減。

正直ここは非常に難しいポイントです。お金をメインに考えると低く抑えるに越したことはないです。だけど住宅購入で気持ちの豊かさなどが手に入るのも事実。お金だけでは計れないものです。

25%/30%目安を活かすコツ

- ボーナス返済は慎重に

ボーナス払いを多く組むと楽に見えますが、減額・カットリスクもあるため、手取り収入ベースの計算を優先。

- ライフプランとセットで試算

教育費ピーク(小・中・高進学)や老後資金、趣味・旅行などのライフイベント支出を洗い出し、返済比率シミュレーションを。

- 繰上返済や変動金利プランも検討

余裕ができたタイミングで繰上返済を行い、総返済額を減らすことで返済負担をさらに軽減できる。

まとめ

- 返済比率の一般目安は35%

- 実際の家計に余裕を持たせるなら30%以内

- 安心・安全重視なら25%以内がベター

- 比率を上げると借入額は増えるが、予算提示の仕組みを理解しないと後悔する物件探しになるリスクも

まずはご自身の年収と返済シミュレーションを行い、25~30%のラインに収まるローンプランを検討してみましょう。家計にゆとりを生み、将来の不安を減らすことが、住宅購入成功のポイントです。

※借入可能額は「月々の支払い希望からの逆算」と「年収からの借入可能額」を比べ、低い方を優先します。詳細はスタッフへ確認ください。